De waanzinnige beurs

Van tulpengekte tot Wall Street

foto © Reporters

Er is Trump, China, de Brexit, maar daaronder gist het moeras van de ‘financiële markten’ waar niemand vat op heeft

Aangeboden door de abonnees van Doorbraak

Dit gratis artikel wordt u aangeboden door onze betalende abonnees. Als abonnee kan u ook alle plus-artikelen lezen. Doorbreek de bubbel vanaf €4.99/maand.

Ik neem ook een abonnementHet is weer zover: tijd voor enig economisch doemdenken want de beurzen ‘gaan in het rood’ en het R-woord, recessie genaamd, wordt door menig koffiedikkijker gepreveld. Dat is bizar: gewone mensen werken even hard en doen even goed wat van hen verwacht wordt, de boer ploegt voort, maar ‘iets’ bepaalt dat het systeem op springen staat en dat we allemaal armer zullen worden, behalve zij die het hebben zien aankomen.

Analisten duiden een aantal objectieve factoren aan die een groeivertraging veroorzaken, zoals de Brexit, de Chinees-Amerikaanse handelsoorlog en de verouderde Duitse industrie. Daaronder echter broeit een moeras waar niemand echt vat op heeft en waar uiteindelijk een economische crisis in één dag wordt bezegeld: de beurs, het wereldje van effectenhandelaars, traders, brokers, call- en putopties, waarvan we af en toe een glimp opvangen in de vorm van grote hallen met veel schermen en mensen die zich allemaal in een soort verhitte trancetoestand lijken te bevinden.

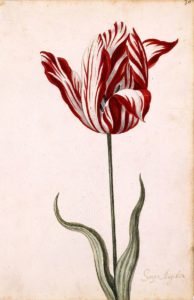

Semper Augustus

Sinds de crisis van 2008, – waarin de grootbanken door het systeem, de staat, u en ik dus, van de vernietiging werden gered-, probeert elke bankier u weer volop beleggingen aan te smeren. Niet dat we daar veel van snappen, het zijn pakketjes aandelen die zogezegd meer zullen opbrengen dan de gewone spaarrente. De voormalige Arco-coöpeanten weten wat dat betekent.

Daarom even economie voor dummies vanwege een dummie, experten gelieven deze paragraaf over te slaan.

Een aandeel is een stukje eigendomspapier van een bedrijf, waarvan er een grote hoeveelheid in omloop zijn. Alleen als men de meerderheid van die stukjes bezit, 51% dus, ‘controleert’ men dat bedrijf via de aandeelhoudersvergadering. Initieel dient zoiets om geld op te halen bij investeerders, om het bedrijf te doen groeien, maar vanaf dag één blijven die aandelen in omloop en gaan ze schommelen in waarde, worden van hand tot hand verhandeld. Vanaf dan vertegenwoordigen ze ook geen investeringskapitaal meer, maar worden voorwerp van pure speculatie: denk je dat ze gaan stijgen, dan hou je ze, denk je dat ze gaan dalen dan doe je ze van de hand. Soms is kunst een vluchtroute, of goud, of,- horresco referens-, het opkopen van grote rijstvoorraden die voedselschaarste en dus prijsstijgingen veroorzaken.

Zo ontstaan bubbels, enorme overwaarderingen die gedoemd zijn om op een schone dag als een pudding ineen te zakken. Dat geldt voor aandelen, maar in theorie kan elke drol opeens absurd in waarde stijgen door het spel van de speculatie. De tulpengekte uit de Hollandse 17de eeuw is daarvan het typevoorbeeld gebleven: op een zeker moment was een tulpenbol van de soort Semper Augustus zoveel waard als een herenhuis, maar op 3 februari 1637 was het opeens over, bleef iedereen met zijn bollen zitten en kon je ze alleen nog steken waar ze thuis horen: in de grond.

Gesublimeerde luiheid

Drijfveer van dit alles is uiteraard de menselijke hebzucht: de beurs is er voor mensen die niet willen werken en toch geld willen verdienen. Aandelen stijgen ‘vanzelf’, je hoeft er niet eens je bed voor uit te komen. Een ledigheid die zich finaal uit in een soort schemerarbeid, namelijk het bestuderen van grafiekjes en statistieken om tendensen proberen te voorspellen. Wie eerst de bubbel verlaat wint, de laatste doet het licht uit.

De speculant (er is een nuanceverschil met de meer voorzichtige, ‘passieve’ belegger) is in dat opzicht het spiegelbeeld van de crimineel. Beiden hebben een parasitaire relatie met het systeem, en hebben de luiheid gesublimeerd tot techniek van de kortetermijnwinst. In de limiet willen God en klein Pierke dan ook wel hun spaarcentjes toevertrouwen aan de magische geldmachine, daarvoor heb je dus bankiers, beleggingsadviseurs en beursgoeroes. Het Moneytron-systeem van Jean-Pierre Van Rossem was daar een hilarisch voorbeeld van: kruideniers die heelder bananendozen vol zwart geld bij een oplichter binnen sleuren, met de belofte op een waanzinnige rente, tot het niets meer dan een piramidespel bleek.

De beschrijving van het kapitalisme door Karl Marx berust in essentie op die psychologie van de hebzucht en het streven om rijk te worden zonder zich moe te maken, dankzij andermans zweet dus. Want het is natuurlijk de man/vrouw op de werkvloer die meerwaarde creëert, terwijl de aandeelhouder het dividend opstrijkt. Ethisch kan men daar bezwaar tegen hebben, maar in een liberale meritocratie waar het individu centraal staat, is dit perfect politiek correct. Het liedje van Jul Kabas ‘t zen zotten die waarken (ge weurd er nie raik van -ge weurd er zo muug van) uit 1980 zegt het dan ook met zoveel woorden: alleen de simpelen van geest werken nog, de slimmeren spelen op de beurs. De beurs houdt zich overigens met ethiek niet bezig, daarom is het zogenaamd ethisch beleggen een tamelijk ridicule pastoorsterm, het is als in een bordeel werken met een kuisheidsgordel.

Ik zei wel ‘spelen’, want bij dit alles moet me zich realiseren dat de beurs in se een onvoorspelbaar gegeven blijft. Ook experten mispakken zich, zien crashes niet aankomen en zorgen ervoor dat simpele zielen hun geld kwijt geraken. Overigens is het begrip ‘beursadviseur’ zelf een ongerijmdheid: u denkt toch niet dat, wie echt het geheim heeft ontdekt om via speculatie rijk te worden, dat aan uw neus zou hangen?

De beurs als chaos

Brownse beweging in een rookwolk

Een boeiend boek in dat opzicht is ‘God dobbelt niet op de beurs’ van economist Jan Longeval (*). Het stelt zich voor als vademecum voor de belegger, maar het is veel meer dan dat, namelijk een filosofische poging om het wezen van de beurs te doorgronden, als ‘ding’ an sich, misschien zelfs een levend organisme waar makelaars en beleggers wel als bacteriën in vertoeven, maar dat toch zijn eigen wetten volgt, meer bepaald de wetten van de chaos.

De eerste die dat helemaal uitploos was de Franse wiskundige Louis Bachelier (1870-1946), die in zijn Théorie de la spéculation de beursschommelingen vergeleek met stochastische processen in de fysica, zoals de Brownse beweging van stuifmeelkorrels in een vloeistof, of het patroon van sigarettenrook in de ruimte, of het zwalpend traject van een dronkenlap. Allemaal voorbeelden van onvoorspelbare bewegingen (random walks) die niet (alleen) veroorzaakt worden door externe factoren, maar door energie in de materie zelf, complexe interacties waarbij als het ware elke botsende molecule in de wolk betrokken wordt. Het Nederlandse woord gas komt trouwens van het Griekse chaos. Denk ook aan de nukken van het weer en de opstijgende vlinder die aan de andere kant van de oceaan een orkaan veroorzaakt.

Die onvoorspelbaarheid maakt de fascinatie van de beurs uit, waar miljoenen impulsen en signalen elke seconde waarden doen stijgen of dalen. Het door Longeval gestelde grondprincipe is, dat alleen beursbewegingen op lange termijn te voorspellen zijn, dan krijg je betrouwbare statistische modellen zoals honderdjarige curves. Echter, hoe korter de termijn, hoe groter de onzekerheid, ook dat is eigen aan stochastische processen. Wie op een termijn van honderd jaar belegt wint altijd. Helaas, over honderd jaar zijn we allemaal dood, dus zijn we gedoemd tot kortetermijndenken en zogenaamde ‘berekende’ risico’s.

Dat geeft het zelfs een religieuze, metafysische dimensie van onderwerping. Iedereen leeft in de chaos, alleen God speelt niet op de beurs. Hij is namelijk de beurs, de traders zijn zijn priesters, en de beleggers de gelovigen. Denken dat men dat systeem kan reguleren, is pure wishfull thinking. Politici geloven graag dat ze de financiële markten naar hun hand zetten, maar het is veeleer omgekeerd: de beurs dicteert de politiek. Het cynisme waarmee een investeringsbank als Goldman-Sachs de sleutelrol op zich nam in de crisis van 2008, en nadien oud-voorzitter van de Europese Commissie José Manuel Barroso moeiteloos voor haar kar spande, geeft een idee van die rangorde.

Het is dus dansen op een vulkaan, niet aan te raden voor wie op safe wil spelen. Ergo de sleutelzin in Bacheliers studie: ‘L’espérance mathématique du spéculateur est nulle’. Vrij vertaald: wie speculeert, begeeft zich in een roulettespel waar alleen de vorm van het bolletje een zekerheid is. Is dit voor ‘normale’ mensen weggelegd? Natuurlijk niet, deze ruimte trekt gokverslaafden aan, mensen die van een mentale stoornis hun beroep en zelfs roeping hebben gemaakt, constant in een roes leven en elke binding met de realiteit zijn verloren. Dat brengt ons tot de volgende dimensie:

De beurs als gekkenhuis

‘The Wolf of Wall Street’ (Martin Scorsese, 2013)

Het citaat van Bachelier leidt ons binnen in het universum van de narcistische psychopaat, zoals de film The Wolf of Wall Street (Martin Scorsese, 2013) dat uitstekend beschrijft. Een geboren gokker die risico’s durft nemen, niet aarzelt om de kluit te belazeren, en opgezogen wordt in een extravagante levensstijl vol dure statussymbolen, waarbij normen steeds meer vervagen. Daarbij hitsen de deelnemers elkaar op, trekken elkaar mee in de groteske bubbel en proberen tegelijk mekaar in de afgrond te duwen: de beurs wordt een slangenkuil waar het reptielenbrein domineert.

De zelfvergiftiging die hiermee gepaard gaat, en het verlies aan realiteitszin, zorgden er in de 17de eeuw al voor dat een onnozele tulpenbol duizend keer zijn gewicht in goud waard was, en dat is in Wall Street niet anders. De heksenketel van flikkerende schermen, de vloerhandel, de roepende traders, en dan de bel die heel dat pandemonium stil legt, tot het de volgende dag herbegint,- het is een ruimte van de bezetenheid en de autohypnose die alleen maar bevestigt dat de beurs zelf de baas is. Noteer dat de vrouwen hier absoluut in de minderheid zijn, misschien wegens een teveel aan gezond verstand en zin voor het geheel.

Want via dit pathologisch universum gaan wel bedrijven ten onder, worden mensen ontslagen en uit hun huis gezet, gaan economieën kapot. Aandelen die ‘kelderen’, aandeelhouders die aandringen op ‘herstructurering’ met massale ontslagen, tanende koopkracht, het ineenstorten van de sociale zekerheid, tot en met echte armoede. Dit destructief aspect maakt de effectenmarkt tot veel méér dan een casino of een gesloten inrichting voor geesteszieken, namelijk een wereldwijde bron van toxiciteit.

‘Back to normal’

Het is tijd om hiervan een proces te maken en de realiteitszin heruit te vinden, hoe betuttelend dat ook mag klinken. Het kan niet zijn dat mensen die echt bijdragen tot de samenleving,- arbeiders, bedienden, leerkrachten, bouwvakkers, trambestuurders, verpleegsters ,- ondergeschikt zijn aan wat zich in een gekkenhuis afspeelt. Dus sluiten die handel, luid de laatste bel en stuur de traders op ontwenningskuur. En vestig opnieuw het primaat van de politiek, het beleid, op de economie.

Hola, hoor ik u denken. Niemand, behalve de PVDA, wil naar een communistische staatseconomie; maar het speculatieve kapitalisme leidt evenmin naar welvaart, zelfs niet naar een stabiele groei. Het alternatief is een geleide vrijemarkteconomie, vrij van speculatieve excessen en met een regulerende overheid die gelegenheid laat voor zelfstandig initiatief en creativiteit. Maar die vooral ruimte biedt voor levenskwaliteit want daar gaat het toch in laatste instantie om.

Ik zal nog eens vloeken in de kerk: misschien moeten we ook terug naar een overheidsbank die spaarders een redelijke rente geeft en met dat geld vooral KMO’s en starters financiert. Want hoewel het geld spotgoedkoop is, zijn privébanken helemaal niet geneigd om snel over de brug te komen bij kleine zelfstandigen en beginners op zoek naar kapitaal. De geldstromen zoeken een andere weg, juist, die van de speculatie.

Een nieuwe kijk op arbeid en vrije tijd behelst ook een nieuwe kijk op het economisch apparaat. Bedrijven moeten er niet zijn voor de aandeelhouder maar als dienstverlening voor de maatschappij en motor van welvaart. De economie is er ook niet voor de groei an sich, maar voor de mens. Uiteindelijk betekent het woord letterlijk huishoudkunde (oikos-nomos), dus is er weer een huis en een huishouden nodig in plaats van een hectische beurstempel. Of waarom het reptielenbrein dringend moet vervangen worden door het zoogdiereninstinct, een hogere stap in de evolutie zoals we allemaal weten.

(*) Jan Longeval: ‘God dobbelt niet op de beurs’, 299 blz, Skribis, 2019 – ISBN 978 94 929 4449 8

Johan Sanctorum (°1954) studeerde filosofie en kunstgeschiedenis aan de VUB. Achtereenvolgens docent filosofie, tijdschriftuitgever, theaterdramaturg, communicatieconsultant en auteur/columnist ontpopte hij zich tot een van de scherpste pennen in Vlaanderen en veel gevraagd lezinggever. Cultuur, politiek en media zijn de uitverkoren domeinen. Sanctorum schuwt de controverse niet. Humor, ironie en sarcasme zijn nooit ver weg.

Bereid u voor op een oorlog die overal en nergens is, zeggen experts. Misschien bestaat die al veel langer dan we dachten…

‘Moslimhater valt kerstmarkt aan’: het leek voor vele media een haast verfrissend discours. Maar heel wat vragen blijven onbeantwoord.