Huishoudens sparen minder: hoe goed gaat het nu écht met onze economie?

Goed-nieuws-show niet voelbaar in portemonnee

Hoe staat het eigenlijk écht met de economie?

foto © Reporters / STG

Sparen, kan het nog? Volgens politici gaat het goed met onze economie, maar de economische indicatoren vertellen een heel ander verhaal.

Aangeboden door de abonnees van Doorbraak

Dit gratis artikel wordt u aangeboden door onze betalende abonnees. Als abonnee kan u ook alle plus-artikelen lezen. Doorbreek de bubbel vanaf €4.99/maand.

Ik neem ook een abonnementDe economie doet het beter. Tenminste dat is wat alle regeringen in Europa dezer dagen unisono verkondigen. De Belgische regering op kop. Nochtans blijkt uit een persbericht van de Nationale Bank van België (NBB) dat iets aan die uitleg niet klopt.

Het Instituut voor de Nationale Rekeningen (INR) heeft als taak om statistieken en analyses te maken over de economie. Gegevens en analyses van een uitzonderlijk hoge betrouwbaarheid en in principe ontdaan van politieke agenda’s ondanks dat het INR onder het ministerie van Economie valt. Het secretariaat bevindt zich bij de Nationale Bank van België. De regelmatige publicaties dienen zowel voor de federale regering als voor wetenschappelijk onderzoek. Wie concrete informatie wenst over de economie zonder de gekleurde bril van een ministerieel kabinet doet er dus goed aan die publicaties met enige aandacht te volgen.

Sleutelindicatoren

Eén van die publicaties zijn de sleutelindicatoren zoals de spaarquote. Of met andere woorden hoeveel gezinnen en bedrijven kunnen sparen van hun inkomen. Dit laatste is uiteraard een graadmeter bij uitstek van de welvaart. 189.000 meer jobs tijdens een legislatuur betekent immers nog niet dat die nieuwe werknemers genoeg over houden om te sparen of om een huis te kopen op afbetaling. Het betekent vooral meer sociale bijdragen en meer belastinginkomsten. In dit artikeltje zal blijken dat de zogenaamd bloeiende economie nog niet op een niveau zit dat de sleutelindicatoren het optimisme van de Belgische regering bevestigen.

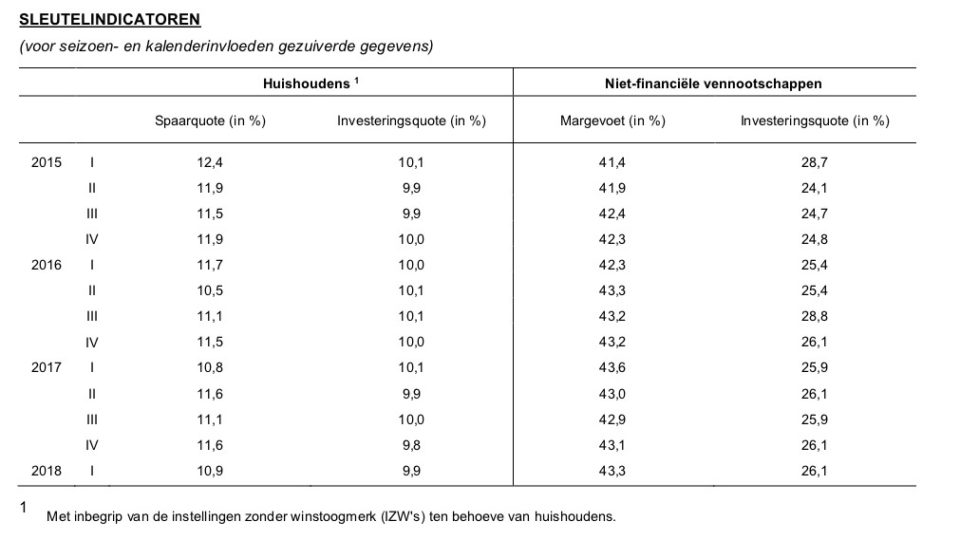

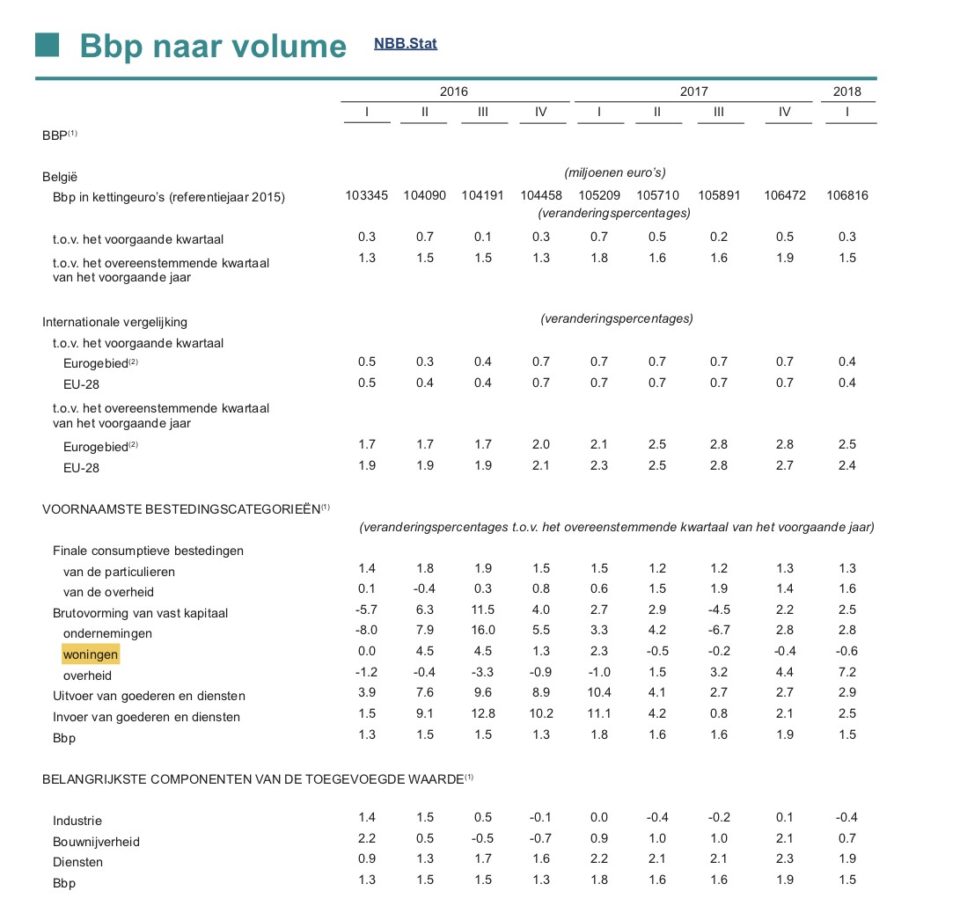

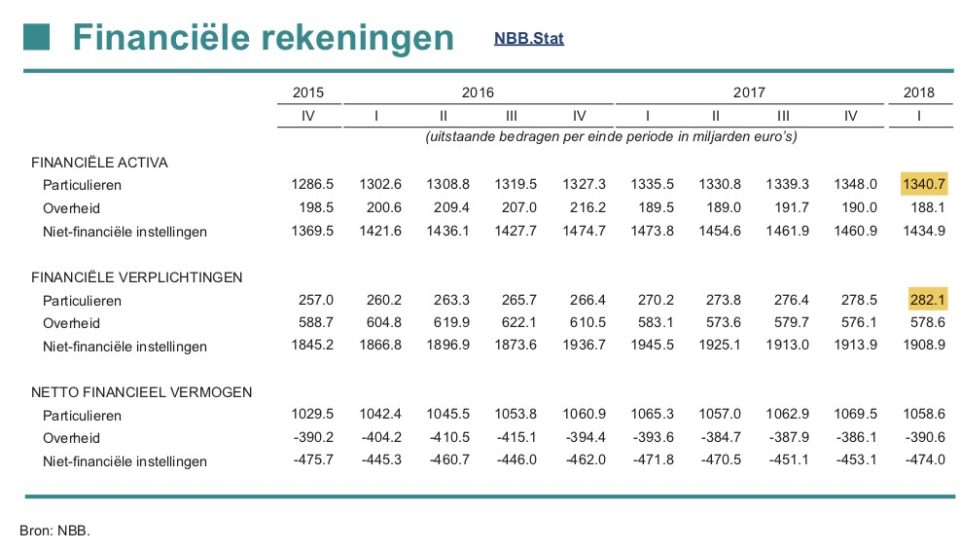

Figuur 1: sleutelindicatoren (INR)

Daling van de spaarquote van de huishoudens

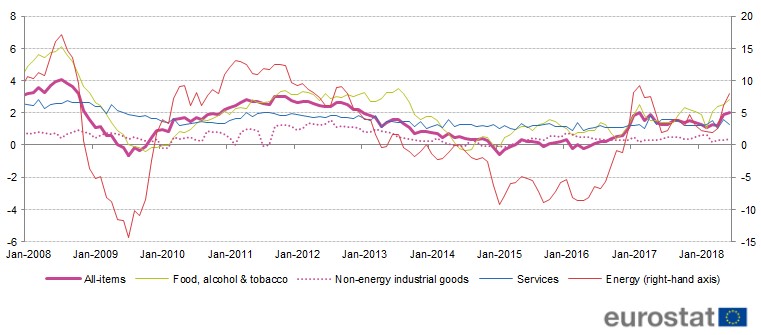

Het persbericht in juni stelde duidelijk dat: “In het eerste kwartaal van 2018 nam het beschikbaar inkomen van de huishoudens toe met 0,4 % ten opzichte van het voorgaande kwartaal.” Zoiets lijkt positief nieuws, maar het inkomen steeg dus trager dan de inflatie. Dus het leven werd sneller duurder dan de toename van het beschikbare inkomen van de huishoudens in dezelfde periode. De grafiek van de inflatie in de EU en meer bepaald de oranje-lijn van de energiekosten bewijzen meteen ook waar de schuldige zit: de energiekosten. De stroom en de brandstof die huishoudens verbruiken worden sneller duurder dan het inkomen kan volgen.

Figuur 2: inflatie in de EU (Eurostat)

De huishoudens kunnen dus minder sparen en door de inflatie daalde de waarde van het spaargeld. Een euro op 1 januari 2018 heeft immers meer koopkracht dan dezelfde euro op 31 december 2018. De lage rentevoet compenseert dit geenszins en dat is al ruim tien jaar het geval. De waarde van vastgoed lijdt normaal niet onder die inflatie omdat een woning haar prijs hoofdzakelijk dankt aan de maandlasten van een hypotheek die in functie van het inkomen worden bepaald.

Het INR meldde: “De finale consumptieve bestedingen stegen sterker, met 1,1 %. Derhalve nam de brutospaarquote ten opzichte van het voorgaande kwartaal af, van 11,6 % tot 10,9 %.” De spaarquote is immers het aandeel in het beschikbaar inkomen van een huishouden dat niet aangewend wordt voor consumptieve bestedingen.[i] Geld dus dat niet opgedaan wordt aan in de eerste plaats levensnoodzakelijke en pas dan andere uitgaven. Kort gezegd: gezinnen kunnen minder opzijzetten. Dit zou kunnen wijzen op meer vertrouwen in de toekomst en dus minder sparen, maar gezien de kleine verschillen duidt het veel meer op gestegen kosten van één of andere vorm van consumptie. De analyse van de inflatie (de prijsstijgingen) door Eurostat bevestigt dit ook. Gezinnen zetten niet minder opzij, ze kunnen minder opzij zetten.

De uitleg van het INR die gegeven wordt, is echter vreemd: “Het verloop van het beschikbaar inkomen van de huishoudens trok profijt van de toename van de lonen en de sociale uitkeringen, terwijl de inkomens van de zelfstandigen en de inkomens uit vermogen en andere lopende overdrachten stabiliseerden. De toename van de inkomstenbelastingen daarentegen remde de stijging van het beschikbaar inkomen af.” Dus de enige inkomens die stegen waren lonen of inkomens met geld dat uit belastingen en sociale bijdragen kwam en iedereen kreeg meer belastingen te betalen. Dus ambtenaren en andere loontrekkenden hadden minder last dan zelfstandigen of renteniers. De enige correcte lezing van deze cijfers is dat geïndexeerde kosten vertraagd de pil vergulden voor de loontrekkenden (waaronder 1 op 3 ambtenaren) en de uitkeringstrekkers (die nog steeds onder de armoedegrens zitten). De rest (zelfstandigen, landbouwers, vrije beroepen…) heeft er dus gewoon iets meer last van. De stijgende belastingen roomden ieder huishoudens beschikbare inkomen verder af.

De index of het indexeren van de inkomens is de verwerking van de inflatie in het tot stand komen van het inkomen. Dit dient om de koopkracht van de lonen en uitkeringen op een gelijk niveau te houden. Dus dit persbericht illustreert enkel het nut van een indexering en het sneeuwbaleffect dat indexering bij inflatie kan veroorzaken.

Het illustreert eveneens de verpaupering van de zelfstandigen die hun inkomen niet zien meebewegen met de trend van de inflatie en wiens inkomen niet geïndexeerd wordt. Zelfstandigen die naast hogere belastingen voor iedereen dixit INR, bovendien de loonkosten zien stijgen van hun personeel terwijl hun goederen of diensten niet noodzakelijk ook duurder worden zoals de Eurostat-cijfers aangeven. Erger nog de zelfstandigen krijgen twee tot drie aanvallen op hun inkomen te verwerken: gestegen energiekosten, gestegen belastingen en gestegen lonen. Als de prijzen van hun goederen en diensten stijgen, slaat bovendien de turbo van de inflatie aan en komt dit als een boemerang terug. Voor een periode van zogenaamd economische groei en betere economie zijn dit zeer verontrustende cijfers. Zeker gezien de tweede vaststelling uit het persbericht.

Vrijwel stabiele investeringsquote van de huishoudens

Die tweede vaststelling gaat over de investeringsquote of het deel van het inkomen dat geïnvesteerd wordt en de economie draaiende houdt. “Tijdens het eerste kwartaal bedroeg de investeringsquote van de huishoudens (bouw en renovatie van woningen en bruto-investeringen in vaste activa van de zelfstandigen en IZW’s ten behoeve van huishoudens) 9,9 % van het beschikbaar inkomen, een nagenoeg onveranderd percentage ten opzichte van het voorgaande kwartaal.” Ook dit is geen goed nieuws, want iedere bezitter van een huis weet dat dit langetermijninvesteringen zijn. Dus als alles gelijk blijft dan betekent dit dat de bestaande investeringen (hypotheken) gewoon doorlopen.

De zogenaamd groeiende economie groeit dus alvast niet door duurzame investeringen in kapitaalsopbouw in de vorm van gezinswoningen of bedrijfsgebouwen. Dit stagneren van de bouw lijkt sterk op het uitzitten van een storm. Dit zijn zaken waar huishoudens niets aan kunnen veranderen en hoewel die kosten niet stijgen bouwen ze dus ook minder vermogen in de vorm van een huis op. Het enige voordeel is dat een huis zijn relatieve waarde behoudt bij hoge inflatie en de inflatie de interest of rente opvreet (bij bijvoorbeeld 2% rente zal een inflatie van 2% de rentelast bij wiens loon geïndexeerd is dus de rentelasten weggummen, let wel dit gaat enkel op bij wiens inkomen geïndexeerd werd want bij zelfstandigen wordt de maandlast dus duurder qua percentage van het beschikbare inkomen).

Fabeltjes

De hele retoriek van de regeringen in de EU en in dit geval België dat het beter gaat blijkt dus eerder een fabeltje. Het is een verhaal van meer belastingen, verarming van de zelfstandigen in de middenklasse en het geeft een beeld waarbij enkel ambtenaren niet lijken achteruit te gaan (maar dus ook niet vooruit). Zolang de lonen niet stijgen in de privésector omdat bedrijven meer winst maken of omdat de vraag naar de goederen en diensten toenam, zorgt de indexering van de lonen voor een fictieve economische groei. Een louter statistische groei in lijn met de inflatie die hoofdzakelijk het gevolg is van stijgende energieprijzen (geld dat overigens de Belgische en Europese economie in hoge mate verlaat en dus de geldhoeveelheid vermindert).

De afnemende spaarquote en de stagnerende investeringsquote van huishoudens duiden dus maar op één ding: de echte economie groeide helemaal niet. De getallen in de statistieken stegen, maar de getallen zijn relatief. De welvaart trappelde ter plaatse: huishoudens spaarden minder en investeerden niet meer. Bij een reële economische groei investeren de optimisten meer en neemt het sparen enkel af door toenemende investeringen die voor meerwaarde op termijn zorgen. De energieprijzen stegen, terwijl de energieconsumptie stabiel bleek en dit leidde tot hogere geïndexeerde lonen (waarvan één derde ambtenaren die noodzakelijke diensten leveren, maar die geenszins bijdragen tot de echte economische groei en de creatie van meerwaarde door grondstoffen om te zetten in duurdere producten).

Het gevolg zijn verpauperende zelfstandigen en een sluimerende achteruitgang van de welvaart van de huishoudens. Een proletarisering van de middenklasse zouden economen dit een eeuw geleden genoemd hebben. Politici zwaaien graag met statistieken. De statistieken van het Instituut voor de Nationale Rekeningen (INR) zullen daar alvast dezer dagen niet tussen zitten als ze enig benul van economie hebben.

De economie sputtert door fout beleid

Elke week publiceert de Nationale Bank van België (NBB) een nieuwsbrief “Economische indicatoren voor België” : nummer 2018-30 van 27/07/2018 illustreerde perfect 4 ernstige zaken (om van de negatieve handelsbalans en de slechte industriële prestaties te zwijgen).

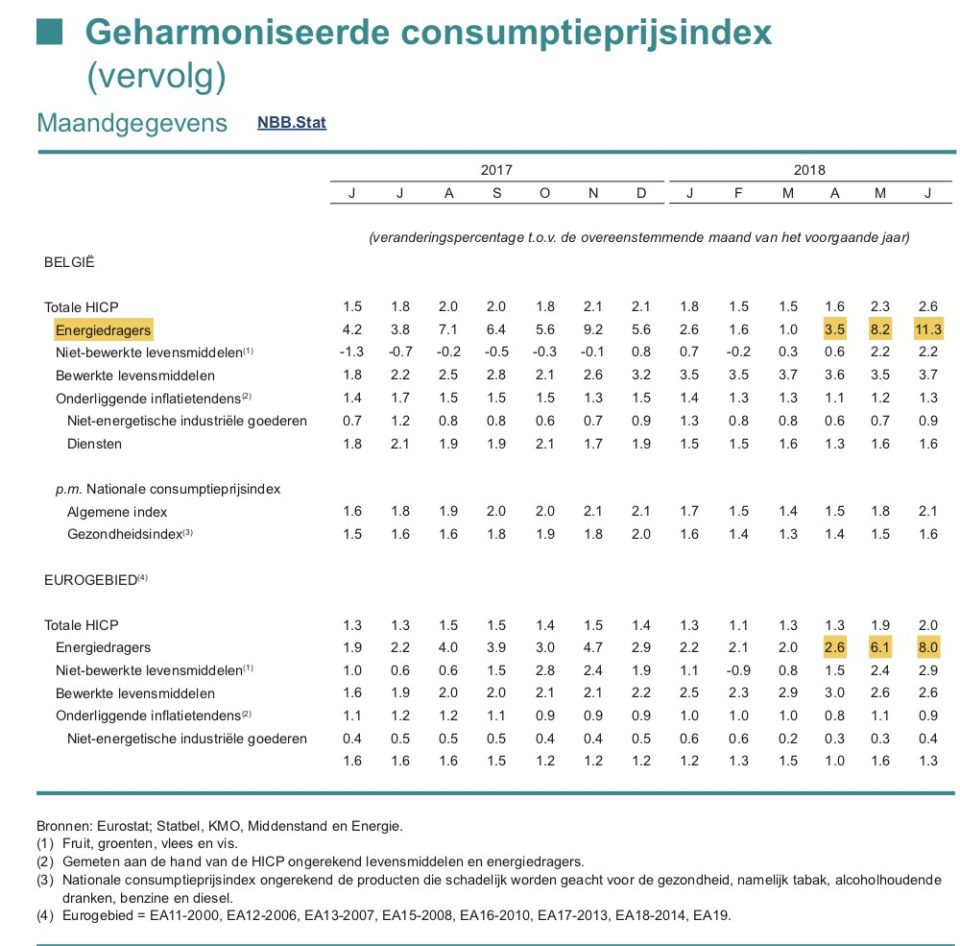

- De consumptieprijzen stijgen sneller dan in de rest van de Europese Unie

- De bestedingen aan woningen nemen af

- De prijzen van energiedragers stijgen sneller dan in Eurozone en de getallen zijn enorm: tot 11% per maand (ruim een derde meer dan in de rest van de eurolanden over dezelfde periode van één maand!)

- De financiële activa van de particulieren nemen af en hun lasten stijgen

De gegevens van de Nationale Bank spreken boekdelen:

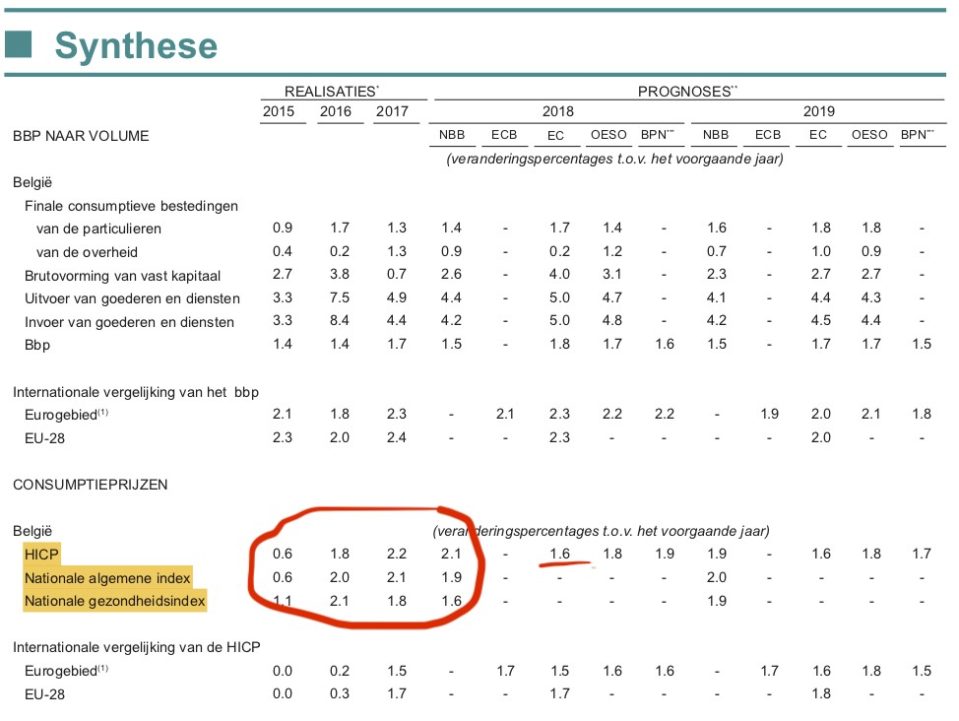

Figuur 3: NBB consumptieprijzen

De gezondheidsindex is bovendien een linke streek om de echte inflatie niet te verwerken in de indexering van de lonen en uitkeringen (een uitvinding van de regering Dehaene waar notabene socialisten in zaten die recent moord en brand schreeuwden over een indexsprong). Dus in 2018 ontzegde de overheid reeds een halve procent aan koopkracht aan een deel van haar burgers.

Waarom doet België het zoveel slechter?

Waar in de ganse eurozone de energieprijzen stegen, lag die stijging in april 0,9 procent hoger in België, in mei 2,1 procent en in juni liefst 3,3 procent. Dat is een verschil van 40 procent of ruim een derde meer stijging dan in de eurolanden. Op die manier organiseert de overheid zelfs energiearmoede. Het levert ook een energienadeel op voor haar burgers en bedrijven. De Belgische energiekloof wordt dus even erg als de beruchte loonkloof. Met dat verschil dat de loonkloof enkel nadelen opleverde voor bedrijven en de energiekloof voor iedereen nadelig blijkt.

Belg moet besparen op zijn woning

De evolutie qua bestedingen aan woningen in België ligt compleet stil sedert 2017. In plaats van toe te nemen zakken ze lichtjes, terwijl de andere consumptie stijgt. Kortom het leven wordt duurder, ten kosten van bouw en renovatie. De industrie en de bouwsector sukkelen duidelijk ook zoals de statistieken aantonen.

Figuur 5: particulieren worden armer

De particulieren hebben steeds meer schulden en die worden al ruim anderhalf jaar niet meer gecompenseerd door steeds meer bezittingen (zoals bijvoorbeeld een gezinswoning of spaargelden). Opmerkelijk is dat de overheid ondertussen mondjesmaat haar schulden afbouwt, maar dat dit blijkbaar ten koste gaat van de burgers. Of er een oorzakelijk verband is valt uit de cijfers niet op te maken.

Op basis van de publicaties van het INR en de Nationale Bank kan gerust geschreven worden dat het helemaal niet goed gaat met de economie en al evenmin met het inkomen van de burgers. Vooral de energieprijzen die in België disproportioneel toenemen hakken er flink in. Het verschil met andere eurolanden kan enkel duiden op slecht beleid. De hogere belastingen, ondanks beloftes van de regering, doen volgens het INR de invloed van de indexering deels teniet. De overheid organiseert zelfs deels de inflatie door de oplopende energiefactuur. Indien de stijging van de energiefactuur tot 40 procent hoger ligt per maand in vergelijking met de andere eurolanden, dan is dat de schuld van de overheden die energiefactuur gebruiken voor verkapte extra belastingen.

Het resultaat is dat huishoudens minder sparen en hun vermogen in de vorm van een woning niet meer op hetzelfde niveau kunnen opbouwen. Dit beleid discrimineert via de indexering bovendien hele bevolkingsgroepen (zelfstandigen, boeren, vrije beroepen) en erodeert de middenklasse nog erger. De bouwsector en de industrie kunnen afgaande op de cijfers van de NBB niet van een significante groei spreken. Enkel met de dienstensector gaat het ietsje beter. De dienstensector die hoofdzakelijk geld rond pompt, maar zonder toegevoegde waarde uit bouw, landbouw, industrie of export kan men zich de vraag stellen waar het geld voor de groei in de dienstensector vandaan moet komen?

Indien politici dus beweren dat de economie groeit dan vertellen ze een verhaal dat niet klopt. De crisis voor de particulieren is nog volop bezig. Van de nominale groei voelt een gezin in België niets, die zien enkel hun rekeningen oplopen en hun besteedbaar inkomen afnemen. De gewone burger verarmt zienderogen.

[i]Definities van de NBB:

“De brutospaarquote van de huishoudens is gelijk aan de brutobesparingen gedeeld door het bruto beschikbaar inkomen. Dat wordt gecorrigeerd voor mutaties in de rechten van de huishoudens op de pensioenfondsen. De brutobesparingen zijn het gedeelte van het bruto beschikbaar inkomen dat niet wordt uitgegeven in de vorm van consumptieve bestedingen. Zo stijgt de spaarquote wanneer het bruto beschikbaar inkomen sneller groeit dan de consumptieve bestedingen.

De bruto-investeringsquote van de huishoudens wordt gedefinieerd als de bruto-investeringen in vaste activa gedeeld door het bruto beschikbaar inkomen. Dat wordt gecorrigeerd voor mutaties in de rechten van de huishoudens op de pensioenfondsen. De bruto- investeringen in vaste activa omvatten de uitgaven van de huishoudens voor de bouw en renovatie van woningen, alsook de investeringen van zelfstandigen en IZW’s ten behoeve van de huishoudens.

De investeringsquote van de vennootschappen meet de bruto-investeringen in vaste activa gedeeld door de bruto toegevoegde waarde.

De margevoet van de vennootschappen wordt gedefinieerd als het bruto-exploitatieoverschot gedeeld door de bruto toegevoegde waarde. Deze indicator meet het percentage van de toegevoegde waarde dat de niet-financiële vennootschappen overhouden na het betalen van de beloning van werknemers en van de belastingen op productie (na aftrek van subsidies).

De sectorspecifieke saldi meten het financieringsvermogen of de financieringsbehoefte van elke belangrijke sector van de economie (huishoudens, vennootschappen en overheid). Een positief saldo betekent dat de beschouwde sector, na het in aanmerking nemen van alle middelen en uitgaven, in staat is zijn financiële activa te verhogen en/of zijn financiële verplichtingen te verminderen. Omgekeerd wijst een negatief saldo erop dat de sector bepaalde activa moet verkopen en/of zijn schuldenlast moet verhogen om zijn niet-financiële transacties te kunnen financieren.

De beschouwde ratio’s vertonen sterke schommelingen van kwartaal tot kwartaal. Om daar een fundamenteler verloop te kunnen uit afleiden, worden de cijfers beschouwd na correctie voor seizoeninvloeden en kalendereffecten.“

Lode Goukens is master in de journalistiek. Zijn masterproef behandelde de journalistieke cartografie. Voordien was hij jaren beroepsjournalist en schrijver. Begonnen als officieel IBM multimedia developer in 1992 en één van de eerste professionele ontwikkelaars van DVD’s (dvd-authoring) schreef hij ook het eerste Belgische boek over het Internet in 1994. Hij behaalde ook al een master in de kunstwetenschappen en archeologie en een master filmstudies en visuele cultuur. Momenteel is hij bezig aan een master geschiedenis en een doctoraat.

De nieuwe bietenvergelingsziekte blijkt niet nieuw, maar EU-beleid maakte bestrijding ervan tot een uitzichtloze strijd voor de telers.

De Franse president Macron hecht aan grenzen én aan Europese waarden. Dat lijkt verdacht veel op een rechts discours.