‘Grote belastinghervorming’

In dit land zijn de meeste eigenaars.

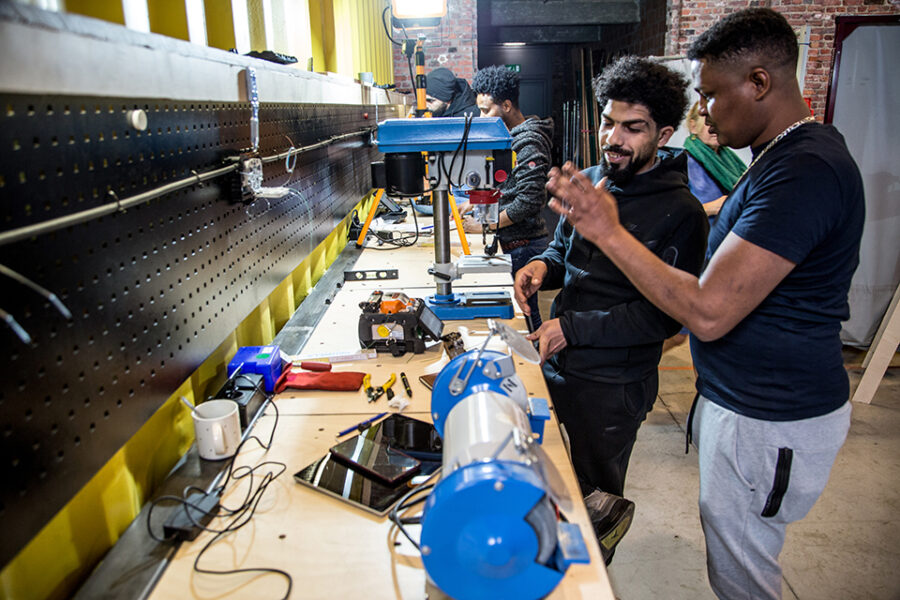

foto © Reporters

Europese harmonisering van de belastingen, naar het systeem van de meerderheid, zou bijzonder nadelig uitvallen voor ons land.

Aangeboden door de abonnees van Doorbraak

Dit gratis artikel wordt u aangeboden door onze betalende abonnees. Als abonnee kan u ook alle plus-artikelen lezen. Doorbreek de bubbel vanaf €4.99/maand.

Ik neem ook een abonnementInzake belastingopbrengsten staat ons land nu op de derde plaats wereldwijd. Recentelijk gaven verschillende signalen aan dat de belastingen in dit land een punt bereikt hebben waarbij elke nieuwe belasting, of verhoogd tarief tot minder inkomsten leidt. Een algemene belastingvermindering kan in zo’n geval niets dan positieve effecten hebben op de economie. Tariefverlagingen kunnen dus zelfs leiden tot hogere opbrengsten. De belastinghervorming die men voor ogen heeft, betreft echter geen belastingvermindering, maar het schuiven met belastingen: wat de ene hand geeft, neemt de andere. Dit ‘geschuif’ is intussen al een tiental jaren aan de gang en resulteerde in een tax lift van nagenoeg 20% voor zelfstandigen en in aanzienlijke belastingverhogingen op kapitaal. Ook zijn zaakvoerders uitgesloten van de aangekondigde belastingvermindering voor loontrekkenden, via een verhoging van het kostenforfait.

De focus op het vergroten van de welvaart (waartoe een belastingvermindering moet dienen) schijnt dus beperkt te blijven tot werken (van werknemers), waarbij het werk van zelfstandigen en de werking van het kapitaal straal genegeerd worden. Nochtans twee onontbeerlijke elementen wil men vooruitgaan.

Rust belts zijn er ook hier

In zijn rapport van 2014 geeft de Hoge Raad voor Financiën (HRF) een goede aanzet met een voorstel tot verhoging van de inkomsten op verbruik. De initiële idee van de tax shift, best verwoord door Roland Duchâtelet, was een loonlastenverlaging gekoppeld aan hogere verbruiksbelastingen. Binnenlandse producten, en arbeidsintensieve producten maken worden dan relatief goedkoper, waardoor zou de eindprijs voor de verbruiker ongewijzigd moet blijven. Ingevoerde producten, zoals brandstoffen, worden dan duurder. Niet-artisanaal vervaardigde producten, waarbij de arbeidskosten gering zijn – en die meestal worden ingevoerd door nog enkele overblijvende gigaondernemingen wereldwijd – worden duurder. Steeds minder ondernemingen immers maken steeds meer, met minder mensen op minder plaatsen. We weten nu dat ook de VS hun Rust Belt hebben en grosso modo is dat zo voor elk afgelegen gebied. Voorheen geloofden we nog dat dit gebied alleen buiten het Westen lag. De BTW aanpassen kunnen we echter niet alleen. In Europa schijnt men dit inzicht nog niet te delen.

In het tweede voorstel van de HRF, verhoging van de belastingen op kapitaal, negeert deze Raad een aantal fiscale specificiteiten van dit land, terwijl die juist welvaartverhogend hebben gewerkt en waaraan een wijziging mijns inziens welvaartsvernietigend zou zijn. Nu kennen de meeste van onze buurlanden wel hogere tarieven voor de erf- en schenkingsrechten en voor diverse meerwaardebelastingen, sommige ook vermogensbelastingen, maar geen of zeer lage transactiebelastingen. Onze buurlanden hebben meestal hogere tarieven voor huurinkomsten en kapitaalsinkomsten. Globaal blijkt de opbrengst van al deze vermogensbelastingen in ons land echter een stuk hoger te liggen. We ontvangen meer belastingen uit vermogens met lagere of onbestaande tarieven? Hoe zou dat nu komen?

Eigendomsverwerving

Onlangs berekende de Nationale Bank dat ons land het enige was van de EU, waarvoor het nulrente-beleid een negatieve zaak was. In de meeste landen overtrof het voordeel van de ontleners, die er bij winnen, ruimschoots het verlies van de spaarders. In ons land zijn er meer spaarders dan ontleners. Volgens Credit Suisse beliep het mediaan vermogen van een volwassen landgenoot de helft meer dan dat van een Fransman of een Brit, het dubbele van een Nederlander en drie keer dat van een Duitser of Zweed.

Wij hebben in ons land een lange traditie die het verwerven van eigendom faciliteert. Ons land kent dan ook het grootste percentage eigenaars. In de buurlanden werden huren zo zwaar belast, dat er nauwelijks nog een private huurmarkt bestaat, en dit euvel opgevangen werd met ‘sociale’ woningen. Buiten het feit dat die politiek de zelfredzaamheid perverteert, door een groot percentage van de bevolking volstrekt bezitloos te houden, heeft hij ook fiscale gevolgen. Die ‘sociale’ woningen zijn als een ‘dode hand’: er resulteren nauwelijks belastingen uit, zoals onroerende voorheffing, BTW, registratierechten, erf-en schenkbelasting enzovoort. In onze buurlanden kiest men in diverse vormen ook voor ‘meerwaardebelastingen’ voor wie onroerende goederen wederverkoopt. De gevolgen hiervan zijn al even pervers. Je ontneemt de verkoper immers de mogelijkheid om iets nieuws te kopen of te bouwen. Gedaan met mensen op leeftijd die hun huis inruilen voor een appartement. Gedaan met het tweede verblijf aan de kust. Buiten mensen op leeftijd stelt het probleem zich ook in de rust belts. Dergelijke streken, waar nauwelijks werkgelegenheid is, worden gewoon leeggezogen door ‘meerwaarde’-belastingen en erfbelastingen. Je onttrekt lokaal alle middelen.

Voor meerwaarden op aandelen geldt min of meer hetzelfde. Het zijn precies de dividenden, ook die uit het buitenland, die hier welvaart creëren. Dit in tegenstelling met de ‘risicoloze’ beleggingen die geen intresten meer opbrengen en wegrotten door de inflatie. Erg zuur voor gepensioneerden, die op deze intresten hadden gerekend en met tegenzin en dus mondjesmaat hun kapitaal opeten. Tegen deze achtergrond moet aandelenbezit precies aangemoedigd worden. In andere landen heeft men dat al langer door, en worden massaal aandelen gekocht ten behoeve van pensioenfondsen. Zo bij de haven van Antwerpen en de luchthaven van Zaventem bijvoorbeeld. Tevens worden bedrijven aangemoedigd overnames te doen. Ons overschot aan spaargelden dat renteloos naar het buitenland getransfereerd wordt, dient onder meer om hier winstgenererende bedrijven op te kopen.

Kiezen of delen

Fiscaaltechnisch kiest men ofwel voor hoge overdrachttaksen, ofwel voor meerwaardebelastingen. Niet voor beide. Te hoge taksen werken altijd averechts (de Laffercurve). Het is zonneklaar dat ons systeem van hoge overdrachttaksen,* zonder meerwaardebelastingen en lagere belastingen op huren, ervoor zorgt dat mensen vermogender zijn en daardoor hogere belastingopbrengsten genereren: de belastbare basis is groter. Hogere opbrengsten voor de staat met lagere tarieven voor de burgers: een win-win voor overheid en burgers. Onze buurlanden hebben hogere tarieven, minder opbrengsten en armere mensen. Een Europese harmonisatie van dergelijke belastingen, naar het systeem van de meerderheid – en dat is het minst performante – zou bijzonder nadelig uitvallen voor ons land.

Wanneer het in dit land nog redelijk goed gaat, inzonderheid met de bouw – als de bouw marcheert, marcheert alles – dan komt dat omdat mensen hier een stuk vermogender zijn dan elders. Er zijn mensen die denken dat we slimmer zijn en betere scholen hebben dan pakweg de Nederlanders of de Duitsers. Ik denk dat niet. Gaan we dat allemaal opofferen om tegemoet te komen aan de populistische kreten voor meer ‘rechtvaardige’ belastingen? Of kiezen we voor een pragmatische oplossing die werkt en waar iedereen beter van wordt? Intussen moet men zich ook hoeden voor een fiscaal klimaat dat meer en meer labiel wordt, door voortdurende wetswijzigingen en de eerder vermelde kreten, wat investeerders afschrikt om hier te komen of te blijven. De grootste is intussen al weggelopen en het is altijd gemakkelijker tien tevreden klanten te houden dan er één te winnen.

In mijn vorig opiniestuk heb ik aangetoond dat in geen enkel land de uitgaven zo snel stegen als in dit land. Inkomens vervangende uitkeringen spelen daarin de hoofdrol. Laat die nu precies nagenoeg enkel toekomen aan diegenen die belastingen op werken (als loontrekkende) hebben betaald. Gezien de sociale bijdragen niet volstaan, zien die hoge belastingen op werken, na aftrek van die uitkeringen, er al helemaal anders uit. Inderdaad, de pensioenbijdragen volstaan globaal genomen bijlange niet om de uitkeringen te verrechtvaardigen. Het is toch onaanvaardbaar dat er een belastingvermindering ten belope van 4.6 miljard euro bestaat om niét te werken? Dat een jongere die 1500€ verdient, belastingen moet betalen en een gepensioneerde met hetzelfde bedrag niets, terwijl die laatste geen huis meer moet afbetalen of kinderen grootbrengen? Dat die belastingvermindering nog geldt voor veel hogere vervangingsinkomsten? Behalve wanneer die vervangingsinkomsten huren, intresten of dividenden zijn, want dan betaal je wel, en steeds meer, zelfs al is het globaal inkomen veel lager, lager dan het levensminimum. Er wacht de HRF nog een hele taak om dit recht te zetten.

* Behoudens de erfrechten, waarvan de schalen nooit geïndexeerd werden en hierdoor van laag naar hoog geëvolueerd zijn. De hoge registratierechten worden als reden gezien van de prijsstabiliteit in ons land ten overstaan van andere landen.

| Categorieën |

|---|

| Personen |

|---|

Bestuurslid VLD-Antwerpen

Arbeidsmigratie is de vorm van migratie met het grootste draagvlak. Vlaanderen mag en moet daarbij het stuur stevig in handen nemen, vindt CD&V-ondervoorzitter Robrecht Bothuyne.

Het Rwandaplan is sinds donderdagmiddag officieel de Britse wet. Wat moet dat kosten? En hoe gaat dat dan?