Vermogensbelastingen zijn communautaire belastingen

Regionale cijfers onthullen tal van transfers

foto © Reporters

80% van het spaargeld zit in Vlaanderen. Op vijf salariswagens rijden er vier in het noorden. Arbeid belasten zorgt voor immense transfers…

Aangeboden door de abonnees van Doorbraak

Dit gratis artikel wordt u aangeboden door onze betalende abonnees. Als abonnee kan u ook alle plus-artikelen lezen. Doorbreek de bubbel vanaf €4.99/maand.

Ik neem ook een abonnementDe volgende federale regering staat voor een loodzware budgettaire opdracht. In de praktijk zullen toekomstige begrotingsdiscussies opnieuw draaien rond de exacte verhouding tussen nieuwe inkomsten versus nieuwe besparingen. Welke zijde van de medaille ditmaal de bovenhand haalt, hangt dan voornamelijk af van waar het ideologische zwaartepunt van de nieuw aangetreden coalitieregering zich bevindt.

Vandaag is het nog koffiedik kijken maar onvermijdelijk komen er ook nieuwe belastingen in de mix van beleidsmaatregelen. Terwijl centrumlinkse partijen vooral de inkomstenzijde benadrukken, leggen centrumrechtse partijen de klemtoon op de uitgavenzijde als budgettair werkpunt. Om de eindafrekening te doen kloppen komt men in dit land steeds tot een combinatie van beide.

Begrotingsdiscussies zijn pure ideologie

Om u een idee te geven: ten tijde van de ‘belastingregering’ Di Rupo bedroeg de ratio 2/3 nieuwe belastingen en 1/3 besparingen. De Zweedse regering-Michel daarentegen hield globaal de verhouding 2/3 besparingen en 1/3 belastingen aan. Er vallen grofweg vier bronnen van belastingen te onderscheiden: arbeid, vermogen, consumptie en vervuiling (milieu). Aangezien de lasten op arbeid in het geval van België tegen het absolute plafond zitten, situeert eventuele beleidsmarge zich vooral in de drie laatste categorieën.

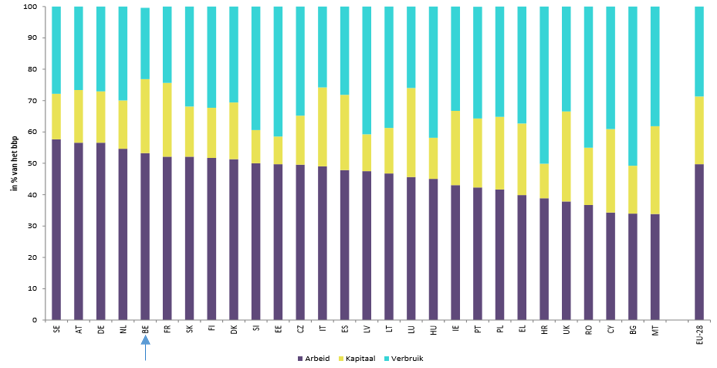

Figuur 1: Totale belastingdruk onderverdeeld in gedeelde arbeid, vermogen en verbruik. EU-lidstaten (2017) Bron: Taxation trends in the European Union, 2019 Edition.

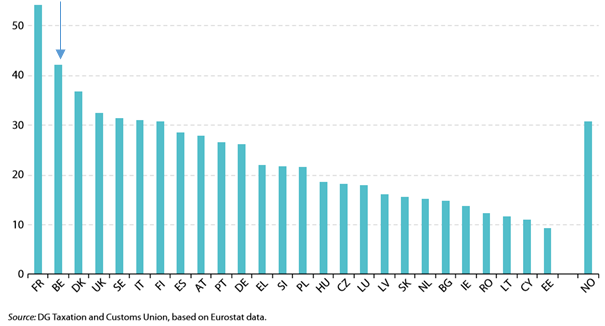

Een blik op de meest recent gepubliceerde EUROSTAT-cijfers leert dat België vandaag al op het podium staat in het Europees kampioenschap vermogensbelasting heffen. Het is dus maar de vraag in hoeverre hier überhaupt nog reële beleidsmarge voorhanden is. Persoonlijk geloof ik vooral dat een verschuiving richting consumptie (met name alle btw-uitzonderingen schrappen en het basistarief naar pakweg 25% optrekken) en vervuiling (met name vlees zal duurder worden, groenten en fruit goedkoper, stookolie duurder, enzovoort) heilzaam is. Immers, deze belastingen vallen het moeilijkst te omzeilen door de betrokkenen, onder meer net dankzij hun eenvoudige en evenredige karakter.

Figuur 2: Lasten op kapitaal, EU-lidstaten (2017). Bron: Taxation trends in the European Union, 2019 Edition.

Regionale rekeningen

Om politieke redenen zal bij een nieuwe taxshift de vermogenspost toch weer in het vizier komen. Vaak blijft het begrip ‘vermogen’ in de berichtgeving slechts vaag omschreven. Nagenoeg iedereen begrijpt er wel wat anders onder. Daarom is het nuttig om eens van naderbij te kijken wie voor deze belastingbron finaal de rekening betaalt. Een goed vertrekpunt is de treffende omschrijving die huidig minister van Financiën Alexander De Croo ooit naar voren bracht. ‘Vermogen’ bestaat volgens hem uit drie voorname componenten: vastgoed, spaargeld en beleggingen (onder meer obligaties, aandelen, verzekeringen…)

Jarenlang waren financieel-economische gegevens per deelstaat taboe en werden dergelijke kerncijfers enkel op het niveau van het Koninkrijk België weergegeven. Het is mede de verdienste van de vorige minister van Financiën Johan Van Overtveldt dat hier meer openheid in kwam. Sinds enkele jaren publiceert de Nationale Bank (NBB) ook ‘Regionale Rekeningen’. Die geven een beter idee van waar de belastingbronnen zich binnen België precies situeren.

Spaarpotje

Volgens schattingen op basis van cijfermateriaal door de NBB behoort tot 80% van het spaargeld op Belgische bankrekeningen toe aan iemand met domicilie in Vlaanderen. Het is een cijfer dat u evenwel niet gemakkelijk in de media zult terugvinden omdat deze waarheid nogal ongemakkelijk is. Wat u wel kunt lezen, is dat de Vlaming vandaag gemiddeld 13,9% van zijn maandelijks inkomen opspaart tegenover 6,6% in Brussel en 7,9% in Wallonië.

Kijken we naar het niveau van de gezinnen, dan lezen we dat voor elke 100 euro inkomen verdiend uit vermogen, er actueel 65,7 euro aan Vlaamse gezinnen toe te schrijven is, 24,7 euro aan Waalse en 9,6 euro aan Brusselse. Meer algemeen cijfermateriaal van de NBB geeft voorts aan dat dat tot 70% van het geld op langetermijnrekeningen in beleggingsproducten toebehoort aan personen die gedomicilieerd zijn in het Vlaamse Gewest. Ter herinnering: de Vlaamse bevolking bedraagt momenteel (maar) 57,62% van het totaal aantal Belgische inwoners.

Het hoeft daarom niet te verbazen waarom er geen enkele Waalse politieke partij de afgelopen jaren haar veto stelde tegen de introductie van nieuwe manieren om vermogensbronnen fiscaal aan te slaan. Immers, de delicate regionale cijfers wijzen er eigenlijk op dat het grootste deel van het financiële vermogen in het noordelijke landsgedeelte te situeren valt. Vermogensheffingen raken bijgevolg vooral deze laatste regio.

Vastgoed

Ook vastgoed wordt beschouwd als een bouwsteen van vermogen. Bij gebrek aan accurate overheidsdata kijken we hiervoor naar het meest recente ING-rapport over vastgoed in België (2018). Belgen hebben duidelijk een baksteen in de maag: 72% bezit een eigen woonst. Er zijn evenwel belangrijke regionale verschillen: 75% van de Vlamingen beschikt over een eigen woning versus 70% van de Walen en 39% van de Brusselaars. Bovendien ligt de gemiddelde marktprijs voor huizen en appartementen in Vlaanderen bijna een derde hoger dan in Wallonië. Een belasting geheven op het bezit van een woning en/of op de waarde van de woonst zal dus vooral door de Vlamingen betaald worden.

De Regionale Rekeningen van de NBB verschaffen trouwens ook een gedetailleerd inzicht in het verschillende consumptiepatroon van de gezinnen per deelstaat. Zo kopen Vlamingen relatief veel meer financiële producten, verzekeringen en informaticamateriaal. Brusselaars besteden enkel relatief meer aan basismiddelen als huisvesting, water, elektriciteit en brandstoffen. Walen geven alleen disproportioneel veel uit aan tabak, alcohol, verdovende middelen en de aankoop van particuliere voertuigen. Bijgevolg: wanneer je de belastingen op één van deze voornoemde artikelen verhoogt raak je telkens één betrokken bevolkingsgroep zwaarder dan de andere.

Nieuwe transfer

We weten dat de tewerkstelling in Vlaanderen een pak hoger ligt dan in het Waalse landsgedeelte. De federale fiscale inkomsten uit arbeid betekenen bijgevolg al jarenlang een herverdelingstransfer van Noord naar Zuid. Die transfer via arbeid is overigens groter en breder dan velen denken.

Immers, aangezien de loonlasten zodanig hoog liggen in dit land, heeft men fiscale wegen gecreëerd om die trachten te omzeilen. Het gunstregime van de salariswagens is zo’n omweg om werkenden netto een hoger inkomen te bezorgen. Naargelang de definitie, rijden er in België tussen de 550.000 en 800.000 bedrijfswagens rond. Let wel: voor elke bedrijfsauto in Wallonië rijden er evenwel vier Vlaamse salariswagens rond! Politieke partijen die deze inkomstenbron aan banden willen leggen raken bijgevolg vooral de gezinnen die behoren tot de laatste bevolkingsgroep. Dit verklaart meteen waarom er zo weinig tegenstand is langs Franstalige zijde tegen het afbreken van het fiscale gunstregime rond de bedrijfswagens.

Sluipende inflatie

Aangezien de belangrijkste vermogensbronnen verhoudingsgewijs meer in Vlaanderen liggen, komen huidige en toekomstige heffingen hierop ook voornamelijk op de Vlaamse schouders terecht. Een uitbreiding van de vermogensfiscaliteit in België brengt dan een nieuw transfer op gang.

Overigens bestaat er sinds de recessie van 2008 een algemene impliciete vermogensbelasting doordat de centrale banken hun basisrente nagenoeg op nul procent houden, terwijl zij maandelijks bijkomend geld in omloop brengen, wat de inflatie op 1,5 à 2% vastklikt. Sluipende inflatie doet de waarde van opgebouwd kapitaal subtiel verminderen en de bestaande schulden automatisch verlichten. De wijsheid te weten wie spaart en wie ontleent helpt dan verklaren waarom noordelijke landen vaak een terughoudende monetaire houding aannemen terwijl de zuiderse landen regelmatig pleiten voor bijkomende geldcreatie.

Belastingen heffen behoort tot de kerntaak van elke overheid maar moet steeds rechtstreeks verbonden te zijn met de politieke ruimte waarbinnen de belastingplichtigen functioneren. Wie betaalt die wil graag ook bepalen. ‘No taxation without representation’, riepen de Amerikanen al tijdens hun onafhankelijkheidsstrijd. In België is die link federaal vandaag deels doorgeknipt vermits wie bijdraagt maar ten dele kan beslissen wat er vervolgens met deze middelen gebeurt. Bijgevolg zal de bevolking het fiscaal regulerend kader maar als legitiem ervaren wanneer de belastingbevoegdheid volledig op het niveau van de deelstaten wordt gelegd.

| Categorieën |

|---|

| Tags |

|---|

Lorenzo Terrière is doctoraatsonderzoeker en geeft les aan de Faculteit Politieke en Sociale Wetenschappen van de Universiteit Gent. Voorheen werkte hij o.m. op het kabinet van Defensie (N-VA).

De manier waarop de rector besparingen aan de UGent wil opleggen is laakbaar. Een zo structurele hervorming mag geen heimelijke oefening zijn.

‘Progressieve mythes’ zijn gevaarlijk, zegt professor Michael Huemer. Ze leiden tot slecht beleid en polariseren de samenleving. Vooral voor minderheidsgroepen zijn ze een ramp.