De euro na 20 jaar

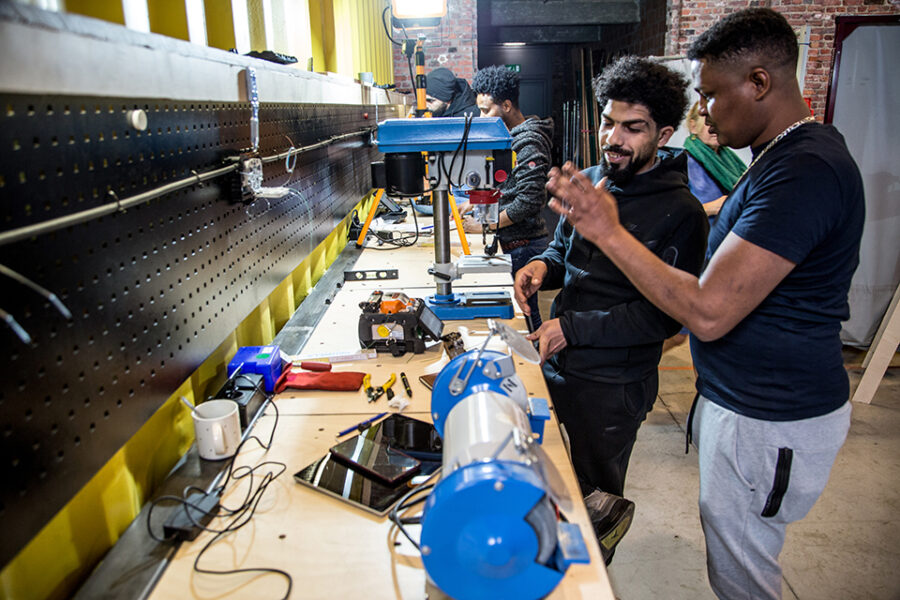

foto © Reporters / DPA

De euro-elites bevechten de realiteit. Dat gevecht zullen ze verliezen.

Aangeboden door de abonnees van Doorbraak

Dit gratis artikel wordt u aangeboden door onze betalende abonnees. Als abonnee kan u ook alle plus-artikelen lezen. Doorbreek de bubbel vanaf €4.99/maand.

Ik neem ook een abonnementEen van de achtergrondmotieven bij de stichting van de EGKS in 1952 en van de EEG in 1957 was dat een ééngemaakt Europa oorlog onmogelijk zou maken. Zoals ook de oprichting van NAVO in 1949 na het vallen van het ijzeren gordijn. Ook het aanstekelijke voorbeeld van de Verenigde Staten van Amerika speelde een rol. De VSA was echter van bij de aanvang bottom up opgebouwd. In Europa zou dat top down gebeuren.

Gaandeweg werd ook het bijbenen van de economische prestaties van de VSA een formeel doeleinde van de Europese Unie, zoals in het Lissabonakkoord van 2000. Maar het tegenovergestelde deed zich voor. Reeds sedert de jaren 90 lag de groei van de eurozone lager dan die van de VSA. Dat bleef ook zo na 2000. De euro en de maatregelen genomen sedert de crisis van 2007-2009 droegen daar verder toe bij. Ze bemoeilijkten het doorvoeren van noodzakelijke aanpassingen die nodig zijn voor economische vooruitgang.

Italië in de euro: een Pyrrhus-overwinning

Op 2 mei 1998 besliste de Europese Raad dat 11 van de 15 leden van de Europese Unie konden toetreden tot de euro. Die zou op 1 januari 1999 een aanvang nemen, met een overgangsperiode van drie jaar waarbij de munten van de deelnemende landen nog als wettig betaalmiddel zouden functioneren samen met de euro, maar met onderling vaste wisselkoersen.

Carlo Azeglio Ciampi was een tevreden man. Hij had er mede voor gezorgd dat Italië, tegen beter weten in, kon toetreden. Ciampi was de éminence grise die in mei 1996 Minister van Financiën werd in de nieuwe regering van Romano Prodi. Als je ouders je als tussennaam Azeglio geven zou dat een gunstig voorteken kunnen zijn. De Piëmontees Massimo Taparelli marchese d’Azeglio was een moedig en integer politicus en diplomaat die een grote rol speelde bij het Risorgimento en de éénmaking van Italië. In zijn postuum verschenen I Miei Ricordi (Mijn herinneringen) van 1866 schreef hij het gevleugelde aforisme: ‘…s’è fatta l’Italia, ma non si fanno gl’ Italiani. (Italië is (één)gemaakt, maar de Italianen zijn (nog) niet “gemaakt”).’ Voorheen had Ciampi faam gemaakt als kundig, onwrikbaar en integer gouverneur van de Banca d’Italia, de Italiaanse centrale bank, te midden van wervelwinden en kolken.

Zou Ciampi die dag niet hebben vermoed dat hij mee aan de basis lag van wat uiteindelijk op een Pyrrhus-overwinning zou uitdraaien?

De inclusie van Italië is de erfzonde van de euro. Zo konden op 2 mei 1998 ook Spanje en Portugal niet geweigerd worden, omdat die minder dan Italië afweken van de Maastricht criteria. Niettegenstaande nog grotere afwijkingen werd de toetreding van Griekenland op 1 januari 2001 erdoor vergemakkelijkt. Een tweede erfzonde.

De verblinding door korte termijn voordelen

Op korte termijn weliswaar waren de voordelen van een toetreding tot de euro voor Italië zeer aanzienlijk, en meer zo dan voor de andere toetreders. Maar op langere termijn zouden de kosten van toetreding continu toenemen, ook meer dan voor anderen. Tenzij Italië en de Italianen plots zouden veranderen in hun attitudes en gedragingen (een 140 jaar latere ‘… non si fanno gli Italiani’) en eindelijk hun capaciteiten constructief bundelen. Of tenzij het overeengekomen euro verdrag continu zou worden uitgehold — met bail-outs en monetaire financiering die door het verdrag verboden waren — om uiteindelijk in een transferunie uit te monden.

Welke waren die korte termijn voordelen en, ook toen reeds, de zeer, zeer waarschijnlijke lange termijn nadelen?

Naast de besparing op wisselkoerstransacties die voor ieder deelnemend land geldt en blijft gelden, is er vooral op korte termijn het perspectief dat de hogere Italiaanse lange rente geleidelijk zou convergeren naar die van de lagere Duitse. Of hoe heel Europa, en vooral de zuiderse landen met hun hogere lange rentes, zouden gaan profiteren van de geloofwaardigheid van de Duitse economische en vooral monetaire politiek die haar neerslag vond in een lange rente die na de Zwitserse de laagste was in Europa.

Animositeit en dubbelzinnigheid rond de geloofwaardigheid van Duitsland

Die Duitse geloofwaardigheid was geduldig en volhardend opgebouwd over de jaren. Dat legde de Duitse economie geen windeieren. Samen met Zwitserland behoorde Duitsland sedert 1945 tot de best presterende economieën in Europa. Duitse loonstijgingen lagen veel meer in lijn met productiviteitsstijgingen, wat zorgde voor lagere toenames van de arbeidskost per eenheid product (AEP). AEP is de kost van arbeid gecorrigeerd voor productiviteitsstijgingen. Zo zal een loonstijging van 3% bij stijging van de productiviteit met 3% de AEP constant houden.

Landen wiens AEP relatief sneller stijgt verliezen aan internationale competitiviteit. Om dat verlies te compenseren devalueerden die landen dan tegenover de Deutschmark en andere munten. Omdat devaluaties gewoonlijk werden aanzien als een mislukking van het gevoerde beleid, verliep de aanloop naar pariteitswijzigingen tussen munten vaak in een klimaat van amper verholen irritatie en vijandigheid ten overstaan van de meer gedisciplineerde economische politiek — die altijd tot betere resultaten leidt — zowel van rechtse als linkse Duitse regeringen als van de Bundesbank. Dat blijkt uit de geschiedenis van de wisselkoersen van 1974 tot 1999.

Die gedegen en gedisciplineerde economische politiek maakte dat de Duitse economie en haar lage lange rente bakens van stabiliteit werden, of een anker voor Europa. De ironie is dat de vaak Duitsland-kritische landen daar via de euro nu gretig van het land gingen profiteren. Want met het perspectief van de euro-invoering konden die hun wagon hangen aan de Duitse locomotief van geloofwaardigheid. Met zeer grote voordelen. Want daardoor zouden de lange rentes meer en meer gaan dalen naar de lagere Duitse lange rente toe. Waarom? Omdat een hogere lange rente in hoge mate het gevolg is van een verwachte depreciatie van de betreffende munt. Maar die mogelijkheid viel weg door lidmaatschap van de euro.

Intrestbonussen privaat en publiek geconsumeerd

Die voordelen van een lagere lange rente zijn voor Italië en de zuiderse landen enorm geweest. In 1995 en 1996 bedroeg de staatsschuld in Italië een 122% van het Bruto Binnenlands Product (BBP) en de rente op 10 jaar overheidspapier gemiddeld een viertal procentpunten hoger dan de Duitse (circa 10% tegenover 6%). De afname van dat verschil in lange rente over een drietal jaar tussen 1996 en de uiteindelijke invoering van de euro, en na de invoering van de euro, betekent voor de periode 1996 tot vandaag meerdere honderden miljarden euro’s winst voor de staatskas. Daarbij komen nog de ettelijke honderden miljarden euro’s die huishoudens en bedrijven uitspaarden en nog altijd uitsparen op hun ontleningen. Of samen minstens een half biljoen euro.

Die super intrestbonussen werden echter niet geïnvesteerd, maar wel geconsumeerd door zowel de private als de publieke sector. Terwijl investeringen een bron van productiviteitsstijgingen zijn waarmee niet-inflatoire loonstijgingen kunnen worden gefinancierd. Ook de overheid greep de kans niet om structurele maatregelen te nemen. Door de meer consumptie steeg het BNP tot bijna 3% in 2000 en 2001, om daarna terug te zakken. Een éénmalige flash in the pan.

De lange termijn nadelen

Op langere termijn echter betekent een monetaire unie dat de munt niet meer devalueren bij verlies aan competitiviteit in internationale markten. En de lire devalueerde continu. Van 148 lira per mark in 1955 tot 1264 in april 1995 – toen de rente op 10 jaar op overheidspapier meer dan 6 procentpunten hoger lag dan de Duitse – of een ontwaarding met 850% over 40 jaar. Toetreden tot de euro op 1 januari 1999 deed de lire tegen 990 lire per mark, of een ontwaarding met 670% vanaf 1955. Deficits op de rekening van de handel in goederen en diensten met het buitenland, of meer import dan export, zijn vaak een teken van verlies aan concurrentiekracht.

Externe versus interne devaluaties

Die deficits kunnen bij een devaluatie verkleind of weggewerkt worden door Italiaanse producten in het buitenland goedkoper te maken. Dat doet de export van Italië stijgen. Maar ook de import van Italië zal verkleinen omdat buitenlandse producten voor Italianen duurder worden.

Als daarentegen het wisselkoersinstrument niet meer beschikbaar is, dan zal de herwinning van concurrentiekracht moeten komen van zogenaamde interne devaluatie: of van prijzen en lonen die zich aanpassen, ofwel, wat de voorkeur geniet, van structurele hervormingen die bedrijven meer competitief maakt en de productiviteit doen stijgen zodat lonen minder of helemaal niet hoeven te dalen. Ook bij een (externe) devaluatie waarbij de wisselkoers wijzigt, is prijs- en loondiscipline nodig om die devaluatie te doen lukken. Maar met een devaluatie kan de internationale competitiviteit zich sneller herstellen en verkleint ook de intensiteit en langdurigheid van de complementaire interne devaluatie, een inspanning die onze, nooit welvarender, landen blijkbaar niet meer wensen te doen. Met weer lagere groei op de lange termijn als gevolg.

Geen wijsheid na de feiten

Men kan na 40 jaar ervaring van het tegenovergestelde moeilijk verwachten dat, omwille van monetaire integratie, zich in Italië een plotse wijziging van prijs- en loongedrag zal voordoen bij verlies aan mededingingskracht. Integendeel, de zeer grote inkomensstijgingen door de rentevoordelen, zeer voelbaar tijdens de eerste jaren, doch ook nog heel belangrijk daarna alhoewel dan minder als dusdanig gepercipieerd, hadden een bedwelmend effect. Het gevoel was dat aanpassing niet nodig of niet dringend was. Zelfs de Europese Commissie hield zich afzijdig. Als een chauffeur die rijdend in slaap valt. Waarschijnlijk hopende op het beste. Maar hoop is nooit een politiek. In lijn daarmee liet ook Prodi zich enkele jaren geleden ontvallen dat de EU autoriteiten, met uitzondering van de Europese Centrale Bank, ‘have been sleepwalking through the crisis’.

Velen wisten dat. Ook Italianen, maar, zoals gebruikelijk, ging slechts een kleine minderheid over tot verklaringen. Zo Prodi die als eerste minister in 1998 de lire mee in de euro loodste. In juni 1999 verklaarde hij, één dag nadat hij aantrad als president van de Europese Commissie, dat één procentpunt verlies aan competitiviteit per jaar, door de toen één procentpunt hogere inflatie van Italië, het onmogelijk zou maken voor Italië om in de euro te blijven. De woordvoerder van de Franse Eurocommissaris voor Monetaire Zaken liet toen prompt weten dat euro-deelname onomkeerbaar was. En Giuliano Amato, een socialist die na de verkiezingen van april 1992 eerste minister werd, klaagde er enkele jaren geleden over dat van de grote interestwinst niet werd geprofiteerd om de staat te reorganiseren teneinde haar grote disfunctioneren weg te werken.

De regels oprekken

De beslissing van mei 1998 heeft helemaal geen rekening gehouden met de criteria van toetreding betreffende inflatie, budgettaire deficits, publieke schuld, wisselkoersgedrag en lange rentes die in het Maastrichtverdrag in 1992 zijn overeengekomen.

En dit niettegenstaande er sterk voor gewaarschuwd werd om dat niet te doen, teneinde het project niet te schaden. Het gaat hier dus niet om wijsheid na de feiten. De lijst van eminente critici was lang. Maar, zoals nu in andere domeinen, heeft men daarover toen weinig gelezen, althans wanneer men zich beperkte tot de gangbare media. De critici werden vaak beschouwd als spelbrekers.

Toch kon men dat moeilijk zeggen van Alexandre Lamfalussy, de president van het Europese Monetaire Instituut dat het EMU project op poten moest zetten. De Belg Lamfalussy was een eminent economist die voorheen hoofd was geweest van de Bank voor Internationale Betalingen in Bazel, een soort van centrale bank van centrale banken. Hij waarschuwde in november 1996 dat zowel de geest als de letter van het Maastricht verdrag moesten gerespecteerd worden. En dat toegestane afwijkingen de grote uitzondering moesten blijven.

Zoals ook Hans Tietmeyer, het toenmalige hoofd van de Bundesbank, de centrale bank van Duitsland, een maand daarvoor had gezegd, benadrukte Lamfalussy dat inclusie van landen op basis van korte termijn inspanningen met snel genomen éénmalige maatregelen om dichter bij de vereiste Maastricht criteria te komen, het hele euro project zou kunnen schaden (Financial Times, 16/10 en 20/11 1996). In lijn met de diplomatieke etiquette noemde geen van beiden Italië. Maar dat was wel het land waarop men toen doelde.

Zonder aanpassingen geen groei

Vandaag is het per capita Italiaanse BBP juist onder het niveau van 1996 terwijl dat van Duitsland 25% hoger ligt. Verschillende ECB opkoopprogramma’s van overheidsobligaties hebben verhinderd dat de tienjarige rente op Italiaans overheidspapier meer dan 3 à 4 procentpunten zou oplopen tegenover de gelijkaardige Duitse rente. Ieder signaal van de markt van oplopende rente werd de kop ingedrukt door achtereenvolgend het Secondary Market Program (SMP) vanaf 2010, het nooit geactiveerde Outright Monetary Transactions (OMT) programma van 2012 en de Quantitative Easing (QE) vanaf 2015.

Dat was klassiek ‘Kurieren am Symptom’ of het bestrijden van de symptomen in plaats van het onderliggende euvel: het gebrek aan competitiviteit door een tekort aan wil tot aanpassing, een tekort aan investeringen om de productiviteit van arbeid te verhogen en een tekort aan structurele hervormingen om markten beter te doen werken. Officieel heet het dan vaak dat die symptoommaatregelen de tijd geven om hervormingen door te voeren. De realiteit is dat in de laatste decennia in een groot deel van Europa de hervormingen die als moeilijk werden beschouwd door zowel de politiek als de bevolking, niet werden doorgevoerd. In plaats daarvan kwamen er meer vangnetten die ontaardden in hangmatten, zoals kon worden voorzien. Tegelijkertijd worden de signalen van de markt dat er een probleem is de kop in gedrukt.

Quantitative Easing: opium voor de markten

Een ander voorbeeld daarvan is dat QE de productiviteitsgroei heeft afgeremd. Dat leidde mee tot een artificieel lage rente die de allocatiefunctie van de kapitaalsmarkten sterk heeft verzwakt. Een hoop projecten zouden immers bij hogere rentes niet levensvatbaar zijn. Dat vertegenwoordigt een verkeerde allocatie van schaarse productiefactoren, of een verkwisting.

Natuurlijk, ook de VSA, Japan en het UK hebben QE toegepast, met dezelfde schade aan het marktmechanisme. Maar in de eurozone kwam daarbij dat QE een bijkomende stimulus gaf aan probleemlanden om hun lot niet in handen te nemen. En hoe langer die bedwelming duurt, hoe moeilijker het wordt zich aan te passen.

Een minister van staat zei na de crisis van 2007-2009 welk een voordeel een aantal probleemlanden hadden door bij de euro te horen. Het tegenovergestelde is waar. De hulp van de Europese Centrale (ECB) bood hen meer kansen om zich niet aan te passen.

Lidmaatschap uitdunnen of een transferunie

Bij de volgende recessie zal weerom blijken welk een blok aan het been onder meer Italië voor de euro zal zijn. Ook voor Italië zelf zou een uittreding uiteindelijk voordelig zijn. Daar mag een hulpprogramma van de eurozone voor uitgetrokken worden. Maar dan enkel een voorwaardelijke hulp gekoppeld aan criteria en uitvoering van aanpassingen.

Wordt het eurolidmaatschap niet uitgedund, dan zal de euro snel ontaarden in een transferunie. Daarvoor bestaat in de verdragen geen mandaat. Wel integendeel. Toch bestaat er reeds een soort transfersysteem via het zogenaamde Target 2 systeem van vorderingen en schulden tegenover de ECB. Een transferunie zou het klimaat binnen de eurozone verder verzuren en de cohesie binnen het blok verder ondermijnen. Van de oorspronkelijke pacificatiedoeleinden van de Europese initiatieven zal dan nog minder overschieten dan nu, na de euro perikelen van de laatste tien jaar, het geval is.

Maar ook als het eurolidmaatschap niet wordt uitgedund verliezen de euro-elites hun oorlog tegen de realiteit. Want een volledige transferunie zal de Europese economie verder verzwakken tegenover die van de VSA. In de gevende landen zullen de nog hogere belastingen de groei verder afremmen terwijl in de ontvangende landen het gebrek aan aanpassing wordt aangemoedigd zodat ook daar de groei verder zal dalen. Terloops, immer stijgende belastingen zijn door de eeuwen heen een teken van culturen in verval geweest.

Economische groei is de belangrijkste en meest efficiënte bestrijder van armoede. Blijvende transfers van landen die meer groeien omdat ze zich aanpassen ten voordele van landen met weinig wil tot aanpassing, zullen de Europese cohesie verder aantasten en de weg naar beneden voor Europa bestendigen.

| Tags |

|---|

Na een academisch leven in België, de VS en Engeland, was de auteur valuta en rente consultant in Europa en het Midden-Oosten.

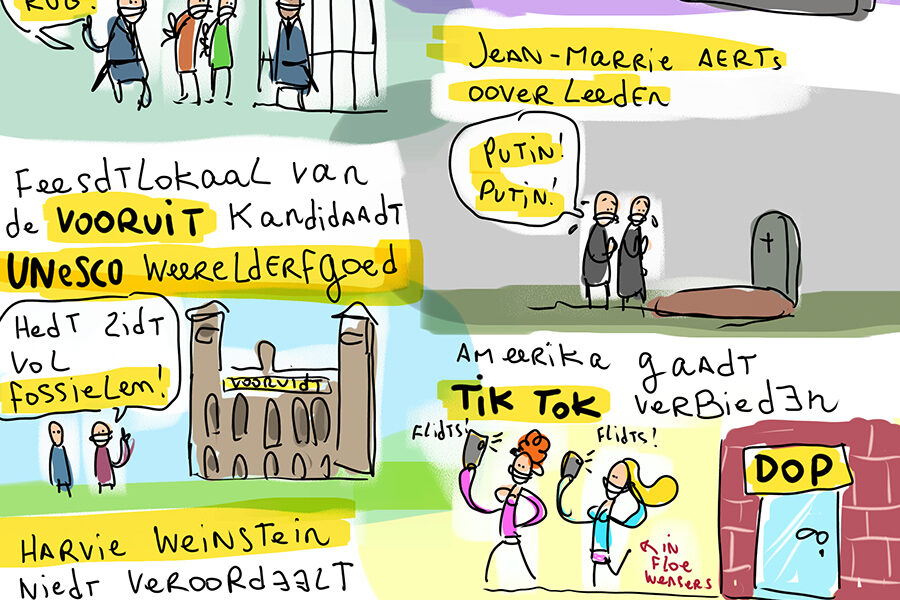

Arbeidsmigratie is de vorm van migratie met het grootste draagvlak. Vlaanderen mag en moet daarbij het stuur stevig in handen nemen, vindt CD&V-ondervoorzitter Robrecht Bothuyne.

Het draagvlak voor Vlaamse onafhankelijk blijkt groter dan verwacht. Dominic Potters, politiek secretaris van de VVB, is tevreden.